Aktualno

Komentar ekipe upraviteljev Generali Investments na trenutno dogajanje

Ekipa upraviteljev Generali Investments je pripravila povzetek trenutnega dogajanja z vplivi na kapitalske trge.

Pregled dogajanja:

Zaradi praznikov okrnjeno trgovanje na borzah, je v minulih dneh potekalo precej v skladu z dogajanjem v zadnjem obdobju. Izgubljale so predvsem delnice rastočih panog – tehnološki Nasdaq je še nekoliko povečal zaostanek za indeksom glavnega trga S&P, rast pa nadaljujejo delnice iz energetskega sektorja in deloma materialov. V središču pozornosti vlagateljev ostaja inflacija, najnovejše merjenje za ZDA v marcu je pokazalo 8,5 % dvig cen na letni ravni.

Kljub temu, da je indeks cen življenjskih potrebščin v ZDA pričakovano znova dosegel rekordne vrednosti zadnjih nekaj desetletij, nekateri podatki le kažejo na to, da bi vrh lahko bil blizu oziroma že dosežen. Osnovna inflacija, ki vključuje predvsem dobrine, izključuje pa energente in hrano, je bila namreč v marcu na mesečni ravni nižja od pričakovanj, s 0,3 %. Višje obrestne mere že nekoliko vplivajo na zaviranje povpraševanja na nepremičninskem trgu (povprečna fiksna obrestna mera na 30-letno hipoteko v ZDA je zrasla na 5 %), kar bi v prihodnjih mesecih moralo umiriti rast cen nepremičnin ter najemnin. Nekoliko so se že spustile cene rabljenih avtomobilov. Izpostaviti je potrebno, da se narava inflacije v ZDA precej razlikuje od evropske, kjer je situacija še bolj negotova in odvisna od razpleta konflikta med Rusijo in zahodom, prav tako Evropska centralna banka v primerjavi s Fed zaenkrat ostaja bolj zadržana v odgovoru na rast cen. Napovedi povratka proti ciljnim 2 % letne inflacije se v evro območju pomikajo vse bolj v prihodnost.

Rezultati poslovanja največjih ameriških bank za prvo četrtletje letos so prišli brez večjih presenečenj, dobički v primerjavi z lanskim rekordnim letom so sicer močno padli, a primerjava ni povsem realna, saj so bili lanskoletni izjemni rezultati predvsem posledica močnega okrevanja po epidemiji. Vseeno iz najpomembnejših bank opozarjajo na posledice vojne ter inflacije, kar se je najbolj odražalo na zmanjšanju prihodkov iz segmenta investicijskega bančništva. Zlasti se je v zadnjih tednih upočasnila izdaja začetnih javnih ponudb delnic (IPO) ter storitev v zvezi z prevzemi in združitvami podjetij (M&A). Banke so tradicionalno odprle sezono objav četrtletnih rezultatov na Wall Streetu, že ta teden sledijo nekatera pomembna imena, kot je Netflix, Johnson&Johnson ter Tesla. Ustanovitelj slednje, kontroverzni Elon Musk, je nedavno dvignil veliko prahu s ponudbo za prevzem Twitterja.

Na trgih v razvoju je presenetila kitajska centralna banka, ki se na zadnjem zasedanju kljub upočasnjevanju gospodarstva zaradi strogih epidemioloških ukrepov, ni odločila za nižanje obrestne mere. Pri People’s Bank of China so, kot razlog izpostavili rast cen hrane in energije, bržkone pa sta na odločitev vplivala tudi ostrejša denarna politika v ZDA – zahtevana donosnost ameriške 10-letne državne obveznice je prvič po 12 letih zrasla nad zahtevano donosnost kitajske z enako ročnostjo, kar zmanjšuje privlačnost kitajskih obveznic za tuje vlagatelje, ter podatki kitajske gospodarske rasti v prvem tromesečju, v katerih se ustavitev gospodarstva v posameznih predelih države še ni odražala.

Na energetskih trgih vse od začetka ruske invazije v Ukrajini prevladuje velika nihajnost. Tedenski premiki tržne cene sodčka ameriške surove nafte WTI za 10 do 15 dolarjev so postali stalnica. Glavni dejavnik, ki določa gibanje cene je vprašanje, ali bo EU sprejela embargo na rusko nafto in zemeljski plin. Trenutno kaže, da bi se to lahko postopoma zgodilo v šestem svežnju sankcij proti Rusiji, ki naj bi bil sprejet po francoskih predsedniških volitvah, ki bodo tako kot slovenske parlamentarne potekale 24. aprila. Cena sodčka surove nafte ostaja krepko nad 100 dolarjev.

NASVET ZA VLAGATELJE:

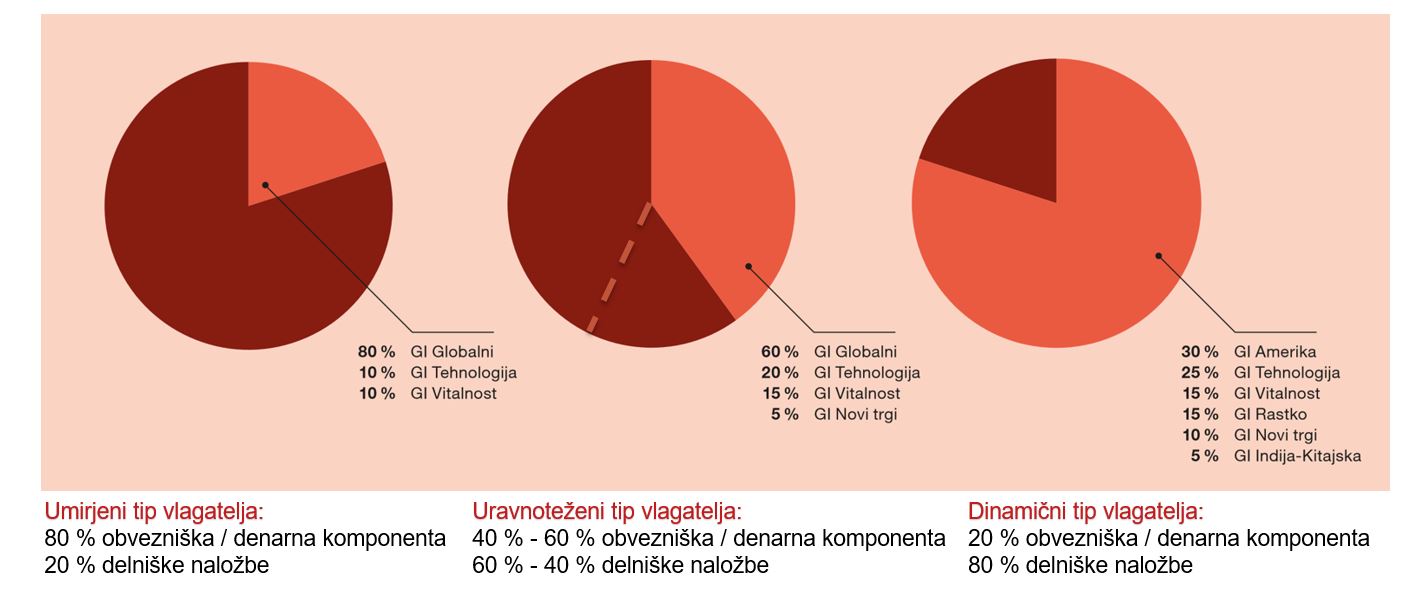

Geopolitična situacija je zelo nepredvidljiva in Fed dviga obrestne mere zaradi vse višje inflacije a delniški trg se drži zelo dobro. Inflacija je osrednja točka vlaganja in varčevanja. Investiranje v takem okolju je na kratek rok lahko zelo negotovo. Rast obresti v ZDA je neizogibna, ostaja pa odprto vprašanje, kakšen bo odgovor ECB ob vse višji inflaciji. Vojna, kitajsko koronsko zapiranje in s tem povezane prekinitve logističnih verig ter visoke cene energije in surovin peljejo v recesijo, zato imajo centralne banke precej manj manevrskega prostora kot v preteklosti Cene energentov in surovin še naprej naraščajo oziroma ostajajo bistveno višje kot pred 12 meseci. Na drugi strani donosi na bankah ostajajo negativni, podobno tudi obveznice še naprej ne ponujajo skoraj nikakršnega donosa, ob rastoči inflaciji pa zadnje tedne beležijo precejšnje izgube. Inflacija nezadržno nažira tako bančne depozite kot obvezniške naložbe. Konzervativen pristop in razpršen portfelj sta ključ kako prihranke zaščiti v tem okolju.

Globalno razpršene delniške naložbe s kombinacijo obvezniških naložb ostajajo najbolj privlačna izbira, saj delniške naložbe ponujajo delno zaščito pred inflacijo, obvezniške naloge pa zmanjšujejo tveganje v portfelju. Poudarek je na razvitih trgih, predvsem ZDA. Za dolgoročnejše vlagatelje tehnološke delnice ostajajo zanimiva izbira, saj ponujajo rast poslovanja ter zasledovanje prihodnjih trendov. Pozornost je trenutno usmerjena na Generali Surovine in energija, kjer delnice družb iz panoge počasneje sledijo rasti samih surovin, tako da ta panoga skriva precejšnje rezerve. Zgodba s panogo oskrbe je bolj kompleksna zaradi navezanosti na ruske vire energije, predvsem plin, a vseeno se tu skrivajo priložnosti. Finančne delnice so zaradi višje inflacije a ekonomsko bolj zaostrenega poslovnega okolja manj privlačne kot v začetku leta, a s krepitvijo pritiska, da bo tudi ECB morala ukrepati vlagatelji pogumneje vstopajo nazaj v panogo. Defenziven sklad kot je Generali Vitalnost z večjo utežjo v panogi zdravstva v tem trenutku predstavlja način kako zmanjšati tveganje delniškega dela portfelja. Sklad Generali Galileo, ki ima 50 % v globalno razpršenih delnicah ter 50 % v obvezniških naložbah je primeren za vlagatelje, ki želijo zmanjšati tveganja v portfeljih a vseeno ohraniti del v globalno razpršenih delniških naložbah. Predvsem pa vztrajajmo s periodičnim varčevanjem, saj nas zgodovina uči da je to daleč najboljši pristop k večanju prihrankov. Vlaganja v težkih, izzivov polnih časih so se v večini primerov na obdobje pet let in več izkazala kot nadpovprečno uspešna.