Mesečno poročilo KD Krovnega sklada za oktober 2018

Mesečno poročilo za oktober 2018

Naložbeni komentar – oktober 2018

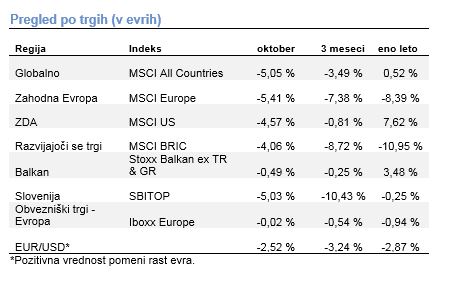

Globalni delniški trgi so se v oktobru pocenili za približno 5 odstotkov. Padec tečajev v ZDA je bil približno odstotek manjši kot v Evropi. Vsi donosi so merjeni z indeksi MSCI, izraženimi v evrih.

Trgi v ZDA so se pocenili za približno štiri odstotke in pol. Delniški indeks S&P 500 je od zgodovinskega vrha, doseženega v septembru, do najnižje vrednosti v oktobru, upadel za približno 10 odstotkov. Najbolj so se pocenile naložbe v industrijska podjetja. Vlagatelje so zaskrbeli poslovni rezultati in nevarnost poslabšanja zaradi trgovinskih vojn, ki bi imele negativne posledice za industrijski sektor. Približno 10-odstotna je bila tudi pocenitev naložb v energetskem sektorju, na kar je vplival hiter padec cene surove nafte v oktobru. Vlagatelji so se premaknili iz cikličnih panog v neciklične. Podjetja iz panog potrošnih dobrin in preskrbe so se zato podražila. Donosnost do dospetja ameriške državne obveznice se je povzpela na 3,2 odstotka, kar je najvišje v zadnjih 7 letih. Po zadnjih podatkih je gospodarska rast znašala 3 odstotke na letni ravni, kar kaže na krepitev gospodarstva. Brezposelnost ostaja na nizkih 3,7 odstotka, najnižje v zadnjih 49-ih letih.

V Evropi so bili največji prodajni pritiski v informacijsko-tehnološkem sektorju in med podjetji v industrijski panogi. Podobno kot v ZDA so se kot najboljše naložbe izkazale panoge s stabilnejšim poslovanjem. Delnice telekomov so nekaj malega pridobile, medtem ko so tečaji v sektorju potrošnih dobrin in preskrbe upadli za približno 2 odstotka. Rast BDP-ja je bila v evroobmočju po zadnjih podatkih 1,7-odstotna. Raziskave kažejo na upočasnitev gospodarske dinamike. Brezposelnost se v zadnjih mesecih ni znižala. Zaupanje potrošnika je bilo po poročilu Evropske komisije tudi v oktobru nižje. Zaupanje je manjše tudi med podjetji. Skupni kazalec PMI je v oktobru upadel in bil na najnižji vrednosti v letošnjem letu. ECB na oktobrskem zasedanju ni spreminjala obrestne mere.

Trgi v razvoju so se pocenili za približno 4 odstotke, merjeno z indeksom MSCI BRIK, izraženim v evrih. Kitajske delnice so se pocenile najbolj, in sicer za več kot 9 odstotkov. Ruske delnice so izgubile skoraj 3 odstotke, indijske pa so se pocenile za približno 4 in pol odstotka. Na pocenitev naložb v državah v razvoju je vplivala tudi rast ameriškega dolarja. Izjema je bila Brazilija. Trg je zajel optimizem po zmagi Bolsonara na predsedniških volitvah, in tečaji so bili na koncu meseca več kot 20 odstotkov višje.

Trgi v regiji so se pocenili za okoli pol odstotka. Naložbe v Romuniji so pridobile nekaj več kot odstotek, kar je tudi največ prispevalo k boljši donosnosti naložb v regiji, v primerjavi z globalnimi regijami. Slovenski borzni indeks SBITOP je upadel za 5 odstotkov. Večina delnic se je pocenila. Pričakuje se tudi primarna prodaja Nove ljubljanske banke, ki bo kotirala na Ljubljanski borzi.Slovenski borzni indeks SBITOP je pridobil skoraj 3 odstotke. Podražila se je večina delnic v indeksu. Na ostalih trgih v regiji večjih rasti ni bilo.