Komentar ekipe upraviteljev Generali Investments na trenutno dogajanje

Teden, ki je za nami, je zaznamovala precejšnja neusklajenost gibanja med posameznimi segmenti trga. Medtem, ko je tehnološki indeks Nasdaq pridobival in dosegel novo rekordno vrednost, je industrijski Dow Jones zdrsnil za več kot dva odstotka. S&P 500 je teden sklenil brez večjih sprememb. Odstopanje je šlo v največji meri na račun objave vrtoglavih četrtletnih rezultatov Nvidie, ki ostaja vlečni konj in simbol borznega optimizma povezanega z umetno inteligenco.

Je Nvidia izčrpala potencial za rast

Za nami je eno najtežje pričakovanih objav poslovnih rezultatov. V tej sezoni objav rezultatov za obdobje od začetka januarja do konca marca letos, je bilo največje vprašanje, ali so delnice Nvidie s skoraj podvojeno ceno od začetka letošnjega leta izčrpale potencial za rast ali pa trend rasti ostaja nedotaknjen. Odgovor je bil jasen in navdušujoč. 262 % rast prihodkov in več kot 600 % rast čistega dobička v primerjavi z lanskim prvim četrtletjem pomeni, da povpraševanje po mikročipih še naprej presega najbolj optimistične napovedi, vročico pa stopnjuje prihod nove, še precej zmogljivejše generacije čipov, ki bodo na trg prišli v drugem delu letošnjega leta. Nvidia torej še naprej trdno drži primat na področju sofisticiranih čipov za umetno inteligenco, katerih povpraševanje močno presega ponudbo, kar podjetju omogoča postavljanje izjemnih marž. Delnice Nvidie so se po objavi rezultatov podražile še za dobrih 10 % in presegle mejo 1000 dolarjev. Ob tem so pri podjetju napovedali delitev 10 za 1. Podjetja se za to potezo običajno odločijo po obdobjih rasti, saj nižja cena po delitvi poveča likvidnost in delnice naredi dostopnejše širšemu krogu vlagateljev. Pri tem se skupna vrednost delnic obstoječih vlagateljev seveda ne spremeni, saj ob delitvi dobijo sorazmerno večje število delnic. Tržna kapitalizacija Nvidie je tako presegla vrednost vseh nemških borzni podjetij, kar je še en opozorilni znak, da Evropa s svojo birokracijo in počasnim prilagajanje na globalne izzive duši rast evropskega gospodarstva.

Večina delnic znotraj indeksa S&P 500 teden zaključila v rdečem

Kot rečeno pa se dobre novice za Nvidio tokrat niso odrazile na širšem trgu. Večina delnic znotraj indeksa S&P 500 je namreč teden zaključila v rdečem. Vlagatelji se še naprej osredotočajo predvsem na to, kako bodo aktualni ekonomski podatki vplivali na prihajajoče poteze centralnih bank. Zaenkrat kaže, da bo inflacija v ZDA še nekaj časa vztrajala v območju med 2 % in 4 %, obenem pa ameriška gospodarska rast ne kaže znakov popuščanja. Majski odčitek kombiniranega indeksa nabavnih managerjev PMI v ZDA je bil pri 54,4 celo najvišji po aprilu 2022, kar so vlagatelji postavili v kategorijo za trg »predobrih« podatkov, ki ameriški centralni banki dajejo več prostora za zadržanost na prihodnjih srečanjih. Glede na vrednotenja na terminskih trgih, se je verjetnost za več kot eno znižanje obrestnih mer v letošnjem letu pretekli teden znova nekoliko znižala. En rez obrestnih mer tako sedaj pričakujejo septembra, a tudi ta se zaradi prihajajočih volitev odmika.

ECB bo na junijskem zasedanju znižala ključne obrestne mere

V Evropi so prve ocene o majskem razpoloženju nabavnih managerjev (PMI) pozitivno presenetile. Kombiniran indeks evrskega območja za maj je znašal 52,3, kar pomeni tretji zaporedni mesec v območju rasti. Rast še naprej poganjajo storitve, a kot kaže se razmere končno nekoliko izboljšujejo tudi v predelovalni industriji, kjer indeks sicer že štirinajsti mesec zapored ostaja v območju krčenja, a majski podatki napram preteklim mesecem kažejo bolj vzpodbudno sliko. Poleg tega vse kaže, da bodo pri ECB na prihajajočem junijskem zasedanju znižali ključne obrestne mere, kar je v zadnjih tednih ugodno vplivalo na evropske delnice.

SBI TOP pretekli teden dosegel nov lokalni maksimum in se približal vrednosti 1500 točk

Ugodne razmere na evropskih borzah se odražajo tudi pri indeksu ljubljanske borze. Domači SBI TOP je ob dobrih četrtletnih rezultatih domačih zavarovalnic in vztrajni rasti delnic NLB, pretekli teden dosegel nov lokalni maksimum in se povsem približal vrednosti 1500 točk. Na podlagi solidne gospodarske rasti in rezultatov borznih družb, so vlagatelji vse bolj naklonjeni trgom v regiji Jugovzhodne Evrope, pri tem še naprej pozitivno izstopa romunska borza.

Trgi v razvoju pretekli teden niso izstopali

Trgi v razvoju pretekli teden niso posebej izstopali in tudi odboj na kitajskih borzah se je umiril. Kitajske oblasti še naprej po kapljicah dodajajo finančno podporo prizadetemu nepremičninskemu sektorju, a vsa dosedanja »zdravila« se niso izkazala za učinkovita. Obenem so velike kitajske vojaške vaje v okolici Tajvana okrepile strah pred geopolitičnimi napetostmi in s tem zadržanost globalnih vlagateljev.

NASVET ZA VLAGATELJE

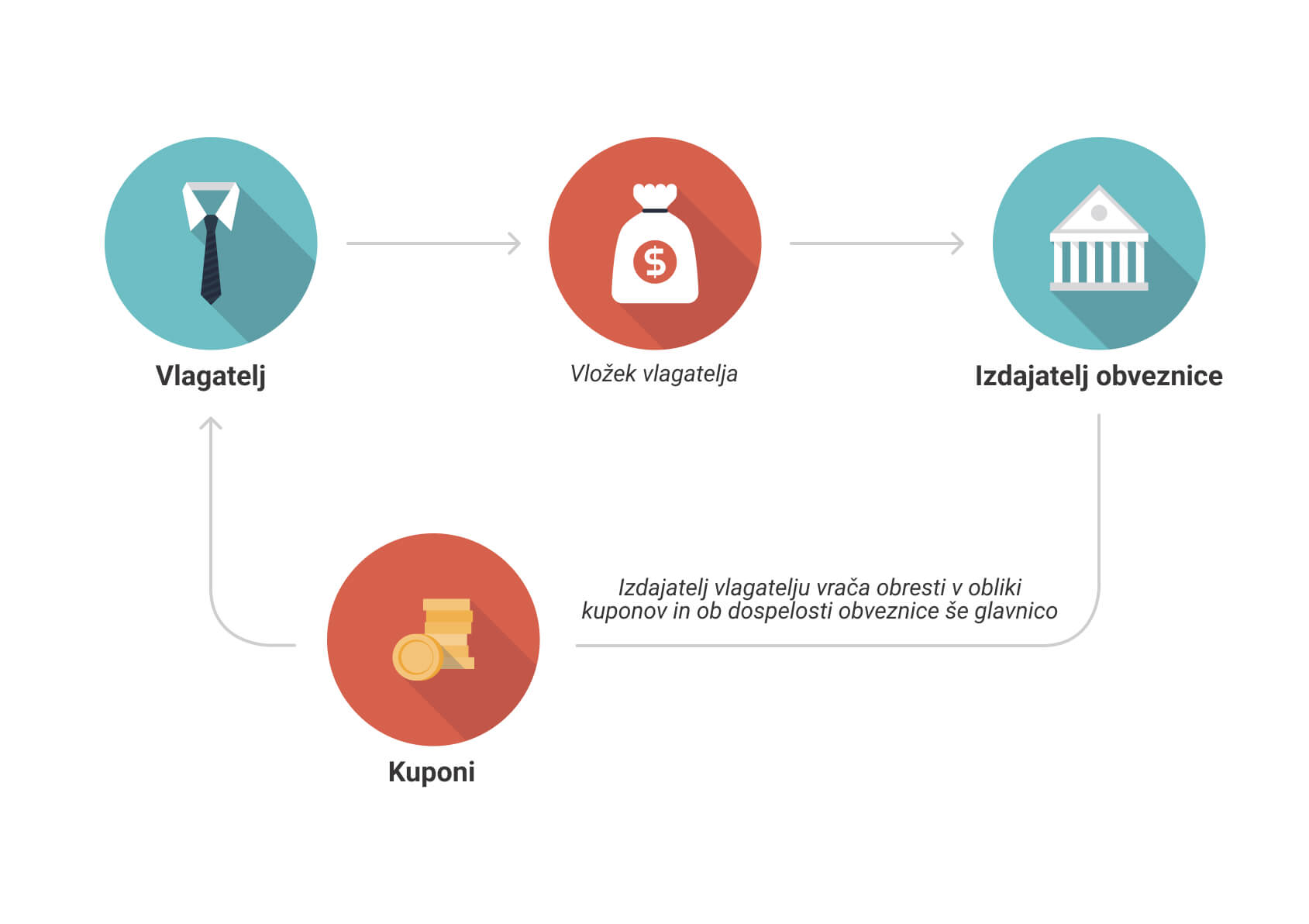

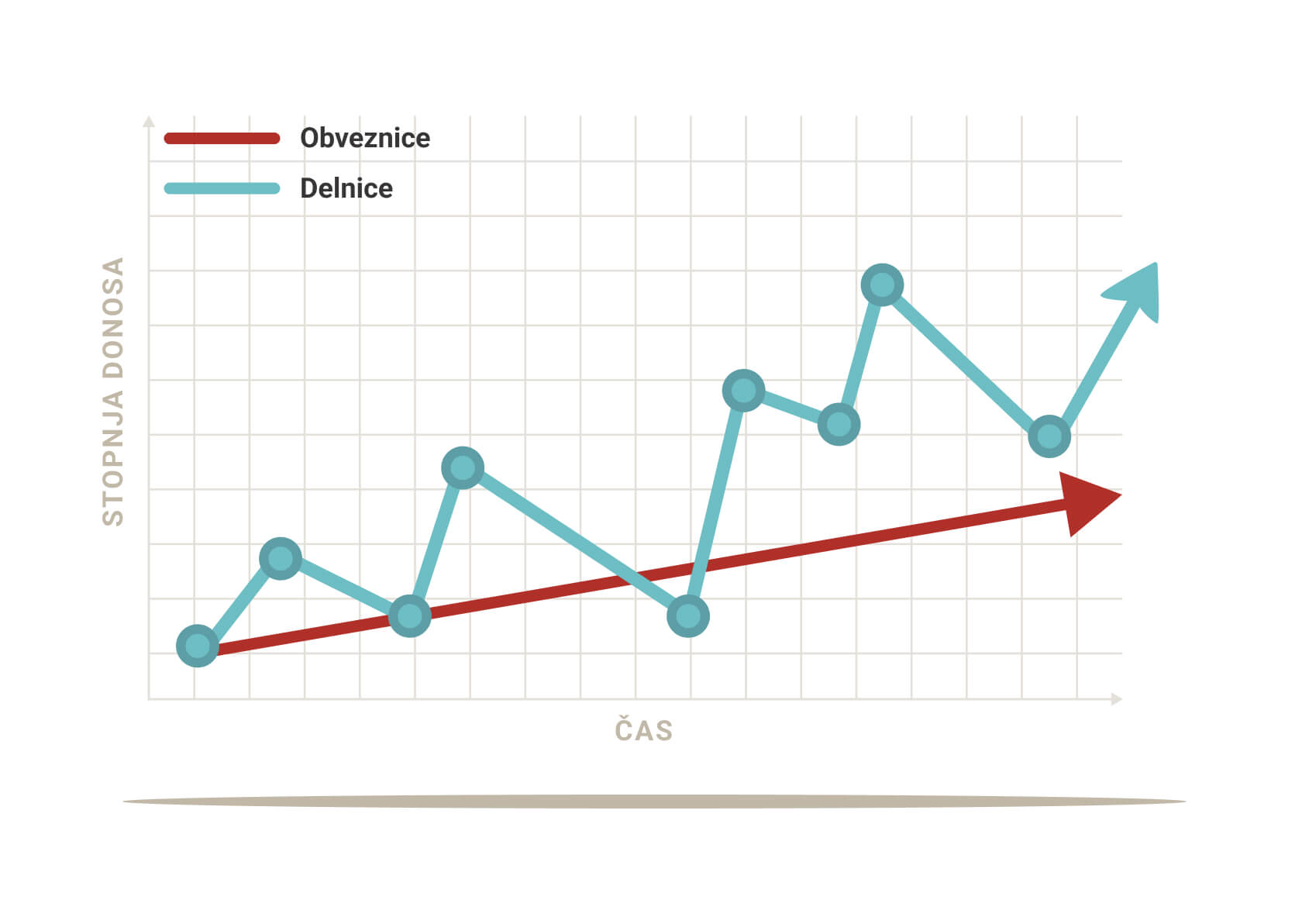

Največji vpliv na kapitalske trge ohranjajo centralne banke oziroma pričakovanja o višini obrestnih mer. Vpliv pričakujemo da se bo nadaljeval v prihodnjih mesecih, saj ekonomska aktivnost ostaja močna. Delniški trgi so v teh okoliščinah v primerjavi z obvezniškimi v nekoliko boljšem položaju. Zamiki v rezih obrestnih mer so predvsem posledica dobrega makroekonomskega položaja v globalnem in še posebej ameriškemu gospodarstvu. Ta robustna rast na drugi strani zavira upad inflacije. Lepljiva inflacija in višje obrestne mere sta dva negativna dejavnika na obvezniškem trgu. Posledično so donosi obveznic visoki in v okolju pričakovanega upada inflacije in nižjih obrestnih mer (čeprav šele v 2025) privlačna naložba, saj ponujajo pozitivne realne donose, obenem pa ocenjujemo da so obrestne mere dosegle svoj vrh. Bližajo se ameriške volitve, ki imajo precejšen vpliv na kapitalske trge, spremljamo tudi okrepljene geopolitične napetosti in oboje sili vlagatelje v globalno razpršene portfelje. Generali Galileo s kombinacijo razpršenih delniških naložb ter dodatkom obveznic, ki ponujajo realne donose, je v takem okolju najboljša izbira za malo bolj previdnega vlagatelja. Za tiste nekoliko bolj nagnjene k tveganju in preferenco k delniškim naložbam priporočamo Generali Globalni kot pravi pristop k globalno razpršenemu portfelju. Vlagateljem, ki se želijo močneje izpostaviti globalnim megatrendom, predvsem v tehnologiji (AI) in megatrendom v zdravstvu, sklada Generali Tehnologija in Generali Vitalnost ponujajo uspešno globalno zgodbo. Tehnologija je panoga ki odraža pričakovanja vlagateljev po nadpovprečni rasti ter novih tehnologijah. Vitalnost pa išče donose predvsem v demografskih megatrendih in trenutno najmočnejša v tem segmentu sta zdravilo za debelost ter rast kupne moči prebivalstva na trgih v razvoju. Najbolj tveganju nagnjene vlagatelje privlači zgodba sklada Generali Indije – Kitajske. Indija je nadomestila Kitajsko kot država z najhitrejšo rastjo a precej boljšo pravno ureditvijo, Kitajska pa se spopada z najhujšo gospodarsko krizo v zadnjih 25 letih a vrednotenja kitajskih delnic so po precejšnjih upadih v zadnjih letih zelo privlačna in ponujajo možnost nadpovprečnega dolgoročnega donosa za potrpežljive vlagatelje. Za konzervativne vlagatelje sklada Generali MM in Generali Bond ponujata precej lepše donose kot bančne vloge ob relativno podobni stopnji tveganja.

Razpršenost donosov med trgi in panogami ponujajo privlačne naložbene možnosti za aktivne vlagatelje. Aktivno upravljani skladi Generali Investments ponujajo dostop do teh zgodb.