Komentar ekipe upraviteljev Generali Investments na trenutno dogajanje

Najbolj spremljani borzni indeksi so se povsem približali najvišjim nivojem letos

Najbolj spremljani borzni indeksi so prvi decembrski teden zabeležili že peti zaporedni pozitiven teden in se povsem približali najvišjim nivojem letos. Za ameriški S&P 500 je bil november z 8,9 % donosa sedmi najboljši mesec v zadnjih 30 letih, tehnološki Nasdaq je pridobil še nekaj več, 10,7 %.

V ZDA izvrsten podatek o gospodarski rasti v tretjem četrtletju

V ZDA so še nekoliko popravili že tako izvrsten podatek o gospodarski rasti v tretjem četrtletju. Po revidirani oceni naj bi se ameriški BDP namreč povečal za 5,2 %. Če je bilo na finančnih trgih pred letom dni govora predvsem o tem, ali se lahko inflacija zniža brez, da bi hkrati višje obrestne mere povzročile recesijo, se zdaj normalizacija inflacije zdi na dosegu roke. Ob tem je gospodarska rast občutno nad dolgoročnim trendom rasti. Rast poganja predvsem zasebna potrošnja, ki se po zadnjih podatkih sicer končno nekoliko umirja, kar bo vplivalo na umirjanje gospodarske rasti v tekočem in prihajajočih četrtletjih, a obeti umirjanja so zmerni in še naprej nakazujejo na mehak pristanek.

Evrska inflacija se je novembra približala ciljnim 2 %

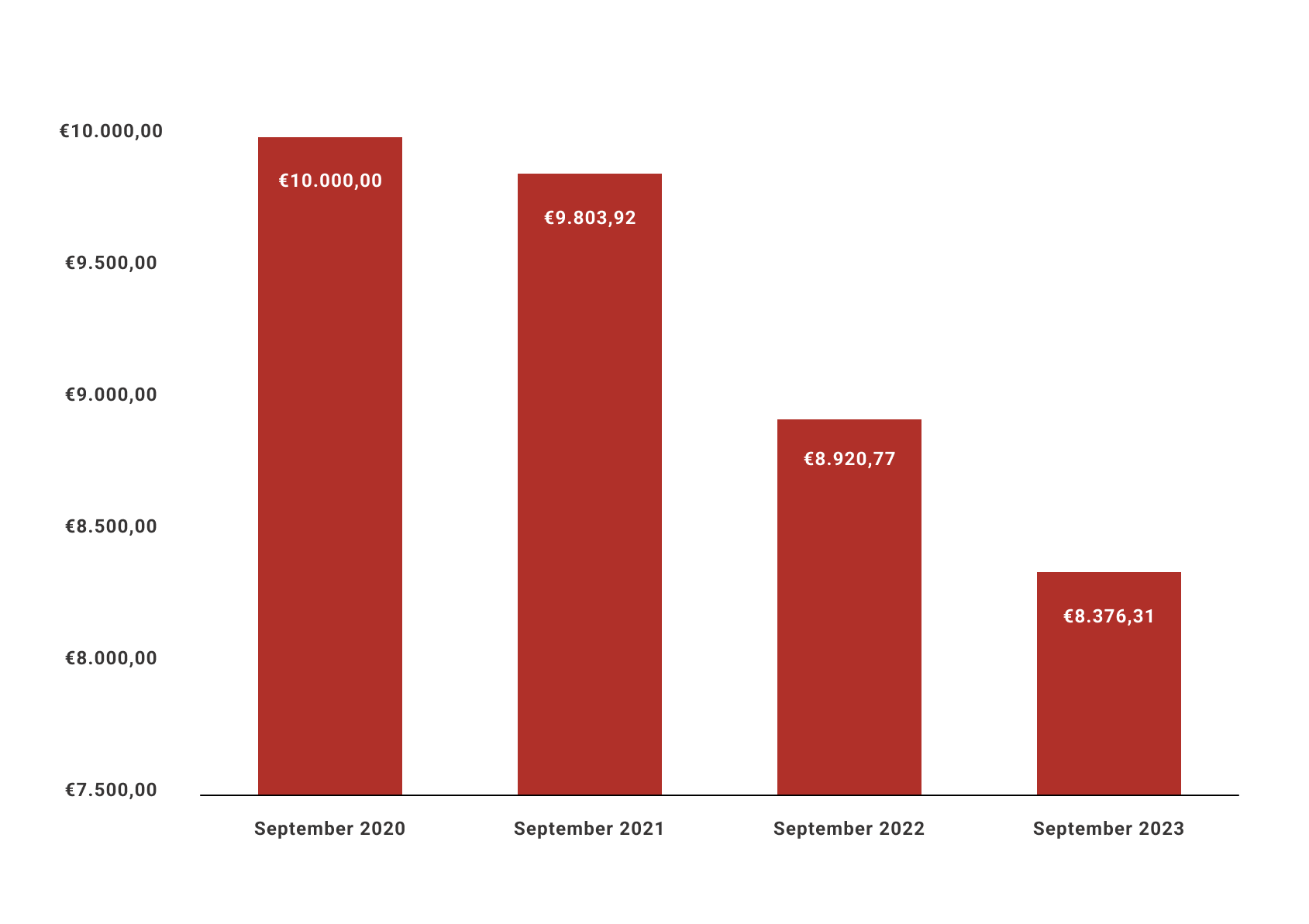

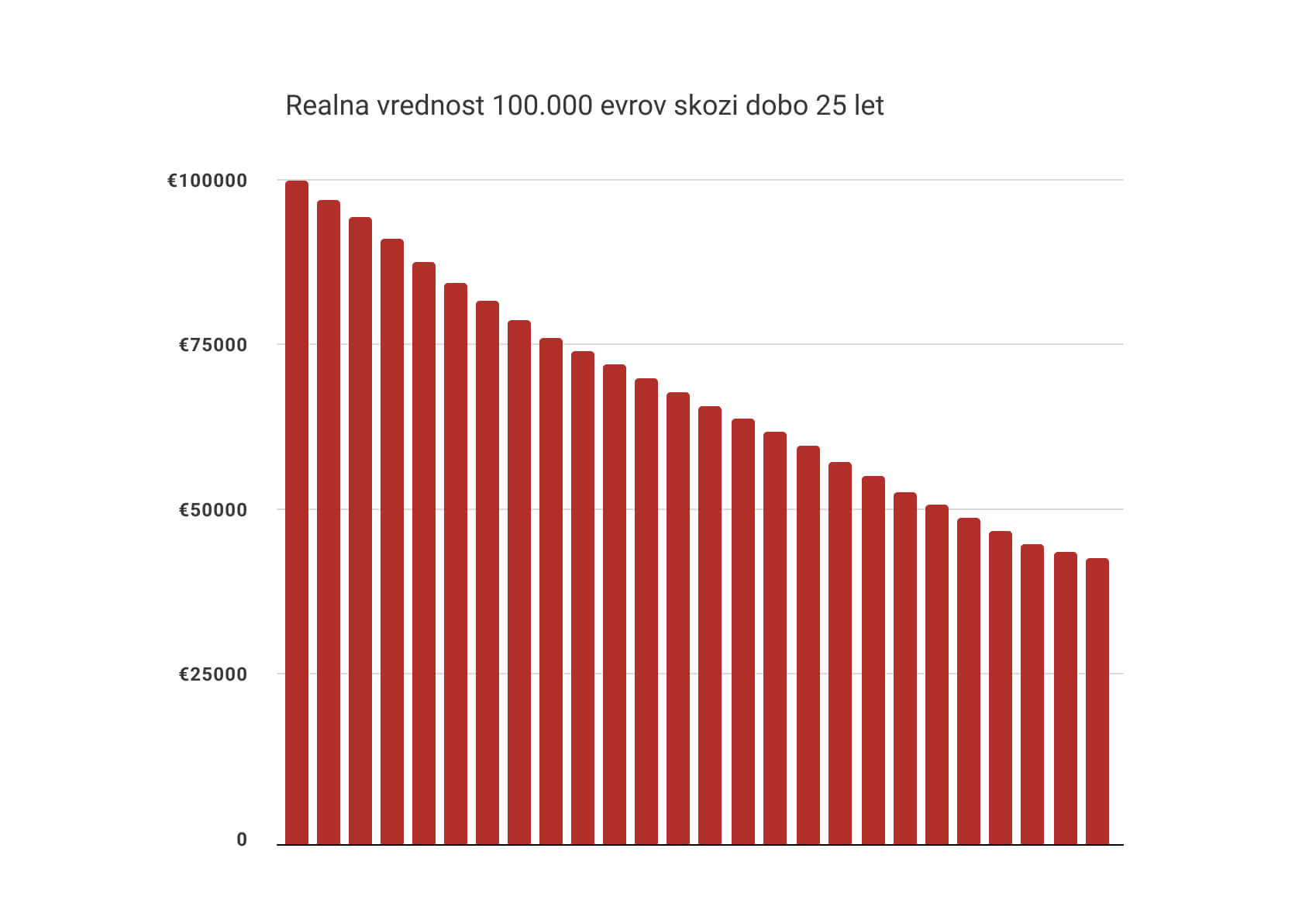

Evrska inflacija se je novembra dodobra približala ciljnim 2 %. Cene, merjene s CPI, so bile namreč na letni ravni višje zgolj za 2,4 %. Splošna letna inflacija se bo sicer v prihodnjih mesecih zaradi nižje primerjalne osnove (konec lanskega in na začetku letošnjega leta so občutneje upadle cene energentov), bržkone znova nekoliko zvišala, a trend ohlajanja ostaja nedotaknjen. Obenem z optimizmom navdajajo tudi podatki o jedrni inflaciji, ki je očiščena volatilnih komponent hrane in energije in zato bolje odraža inflacijske trende. Ta se je iz oktobrskih 4,2 % novembra znižala na 3,6 %. Razlike med posameznimi državami ostajajo velike. Pet izmed dvajsetih držav članic evrskega območja ima inflacijo že pod ciljnih 2 %, med drugim Italija, Nizozemska in Belgija. Na drugi strani so najvišjo inflacijo novembra imeli na Slovaškem, kjer so se cene na letni ravni zvišale za 6,9 %, med državami z trdovratno inflacijo je pri 4,9 % tudi Slovenija in v luči tega lahko tudi gledamo znižanje trošarin in marž Petrolu na pogonskih gorivih ta teden.

Kljub energetski krizi, vojni v Ukrajini, nižjim obrestnim meram in višjem vrhu inflacije torej kaže, da se bo inflacija v Evropi (predvsem na račun občutno nižje gospodarske rasti) na ciljna 2 % znižala hitreje kot v ZDA. Vseeno pa bo za dokončno zmago nad inflacijo potrebno še počakati. Pritiski na rast plač, povečana negotovost na energetskih trgih in geostrateške napetosti so namreč dejavniki, ki lahko krivuljo gibanja cen vsaj začasno znova obrnejo navzgor.

Izjemen mesec za obveznice

Izjemen mesec je tudi za obveznicami. Vlagatelji so ob ugodnih inflacijskih podatkih povečali stave na to, da bodo pri vodilnih centralnih bankah kmalu pričeli s sproščanjem denarne politike. Tržna vrednotenja trenutno napovedujejo, da bodo pri Fed v prihodnjem letu ključno obrestno mero znižali za 125 bazičnih točk oziroma 1,25 %, s sproščanjem denarne politike pa začeli že marca. Razkorak med napovedmi centralnih bankirjev in trgov se je tako še povečal, predstavniki Fed prvo izmed dveh znižanj v 2024 napovedujejo šele poleti. Pričakovanja o nižanju obrestnih mer so v zadnjih tednih vrnila veter v jadra špekulativnih naložb na čelu s kriptovalutami, delnic z manjšo tržno kapitalizacijo, nepremičnin ter plemenitih kovin.

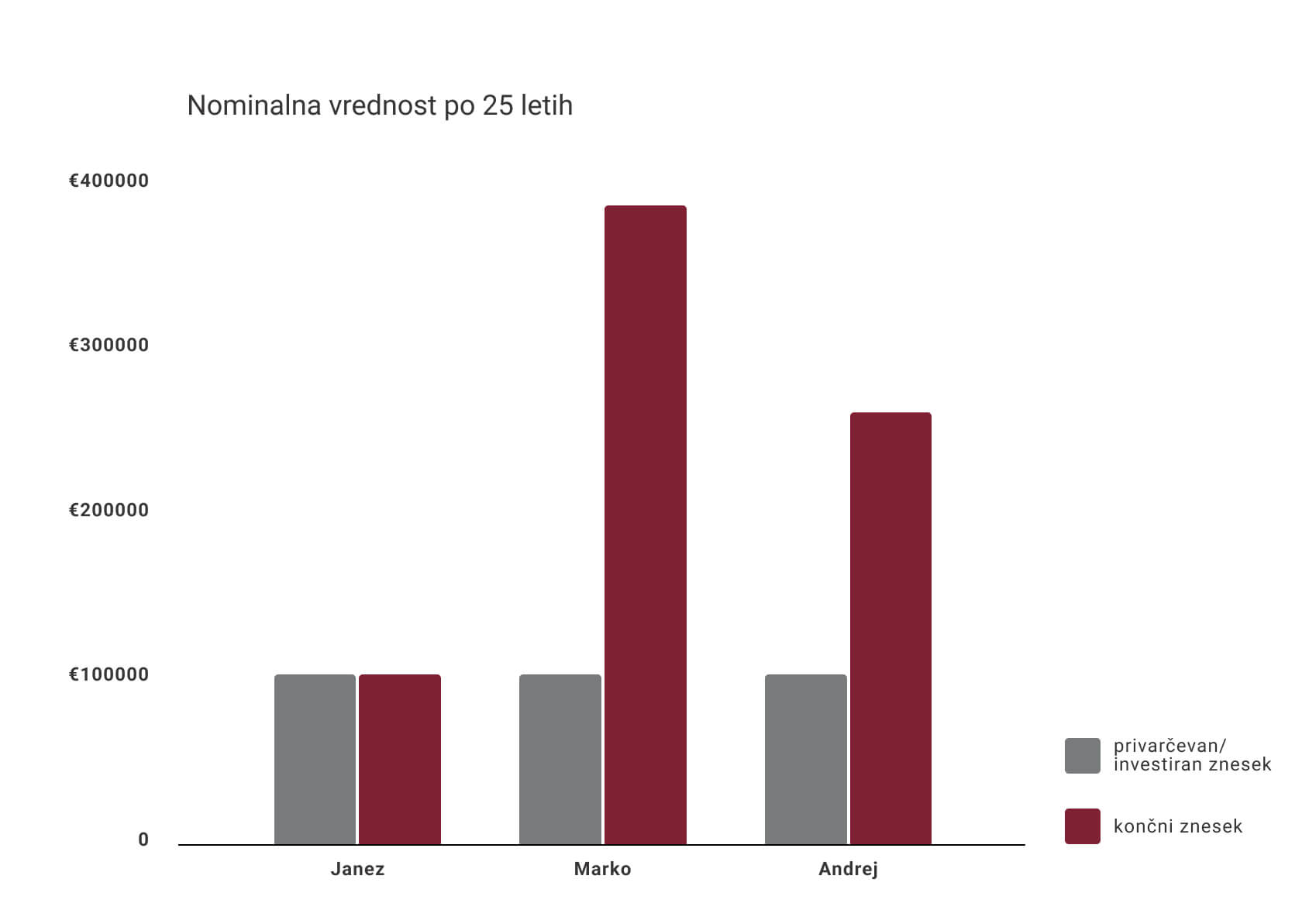

Odlično vzdušje na Wall Streetu je nekoliko pokvarila novica o smrti staroste v svetu financ, Charlieja Mungerja, ki skupaj s tesnim sodelavcem, Warrenom Buffetom, velja za enega najbolj uspešnih investitorjev vseh časov. Upoštevanje njunih preprostih, a večnih modrosti in načel investiranja na kapitalskih trgih že skozi generacije vlagateljem pomaga do nadpovprečnih donosov. Odkar se je Munger leta 1978 pridružil Buffettu na čelu konglomerata Berkshire Hathaway, so delnice podjetja zrasle za reci piši 396.182 %, 100 dolarjev investiranih v Berkshire leta 1978 je torej danes vrednih skoraj 400 tisoč dolarjev. Kljub temu, da bi Munger januarja dopolnil stoti rojstni dan, je vse do konca sodeloval pri vodenju konglomerata.

Nič presenetljivo novega na trgih v razvoju

Na trgih v razvoju ni nič presenetljivo novega. Indijski trg še naprej ostaja najbolj privlačen med vsemi trgi v razvoju. Ankete napovedujejo ponovno izvolitev Modija kar veseli vlagatelje. Na drugi strani Himalaje Xi in njegova politika nikakor ne moreta priti na zeleno vejo. Zaupanje potrošnikov in gospodarska aktivnost ne kažeta znakov oživljanja. Reševanje nepremičninskega sektorja skozi banke ostaja na mizi, obenem pa partija napoveduje, da »petletka« morda ne bo več »petletka« ter da bodo posamezne pokrajine dobile svoje »petletke«, ki bodo prilagojene posameznim regijam. To pomeni konec 70 letne zgodovine enotnega petletnega načrta. A vse to ostaja bolj ali manj na papirju, vlagatelji pa želijo videti rezultate in posledično kitajski kapitalski trg ostaja globoko neprivlačen za večino vlagateljev.

NASVET ZA VLAGATELJE:

Dvigi obrestnih mer so končani. Vlagatelji sicer upajo na hiter obrat politike obrestnih mer in posledične prva reze že spomladi. A verjetno so ta pričakovanja nekoliko preveč optimistična in obrestne mere bodo očitno ostale vsaj prvo polletje 2024. Inflacija hitro upada a cilj pri 2% vseeno ni tako blizu kot se zdi, saj ima izračun le te svoje zakonitosti in vsaj v začetku 2024 lahko pričakujemo manjši skok. Trg dela je še naprej robusten in čeprav se gospodarska aktivnost upočasnjuje, svetovno gospodarstvo predvsem zaradi storitev ostaja v območju rasti. Globalne oziroma ameriške tehnološke delnice so nadpovprečno vrednotene in predvsem zaradi tega ostajamo pri delniških naložbah previdnejši, čeprav najnovejši podatki poslovanja podpirajo trenutne delniške nivoje. Obvezniške naložbe daljše ročnosti pridobivajo na privlačnosti, predvsem zaradi vrha v ciklu dvigovanja obrestnih mer ter premika proti območju, kjer bo donos obveznic višji od inflacije. Ohranjamo razpršen pristop s periodičnim povečevanjem naložb. Globalno razpršen portfelj skozi Generali Galileo, Generali Bond, Generali Prvi izbor ali Generali Globalni je najboljši odgovor na povišana vrednotenja na eni ter upočasnjevanje svetovnega gospodarstva na drugi strani. Kombinacija obvezniških in delniških naložb trenutno predstavlja pravo mešanico donosa in varnosti. Med posameznimi skladi imamo pozitiven pogled na sklad zdravstva in demografskih trendov Generali Vitalnost. Zdravstvo je ugodno vrednoteno, obenem se kažejo nekatere dobre zgodbe, kot je prodor AI v zdravstvo ter razmah zdravila za debelost. Za vlagatelje, ki so manj naklonjeni tveganju Generali Bond ali Generali MM predstavljata dobro vstopno točko, saj so zahtevani obvezniški donosi dosegli vrh, donosi pa presegajo bančne depozite, obenem pa vlagatelju omogočajo fleksibilnost, ki je pri bančnem depozitu nad 1 letom ni. Obveznice lahko ob padajočih zahtevanih donosih na borzah ustvarijo še kapitalski dobiček. Tehnološke delnice ostajajo visoko vrednotene, a predstavljajo otok nadpovprečne gospodarske rasti in s tem v okolju upočasnjevanja globalne rasti ostajajo privlačne za vlagatelje, saj z pozitivnimi zgodbami kot si AI predstavljajo enega izmed gradnikov bodoče rasti gospodarstva in borz. Generali Tehnologija torej ostaja eden izmed pomembnih naložbenih delov portfelja. Kitajske delnice statično gledano ostajajo zelo privlačno vrednotene, a se je v zadnjih tednih nakopičilo toliko negativnih novic, da je hiter obrat trenda malo verjeten, zato ostajamo previdni in dajemo znotraj sklada večji poudarek Indiji in njenim naložbam. Indija namreč postaja najbolj privlačno gospodarstvo trgov v razvoju, s močno rastjo srednjega razreda in relativno dobro pravno varnostjo temelječo na anglo saksonski zakonodaji ter demokratično izvoljenimi predstavniki oblasti. Lahko rečemo, da Indija vse bolj posnema zgodbo hitre rasti Kitajske iz preloma tisočletja.

Moški prodaja sadje, naloženo v novem poslovnem vozilu.

Moški prodaja sadje, naloženo v novem poslovnem vozilu.