Vse, kar morate vedeti o borznem indeksu S&P 500

Kaj je S&P 500?

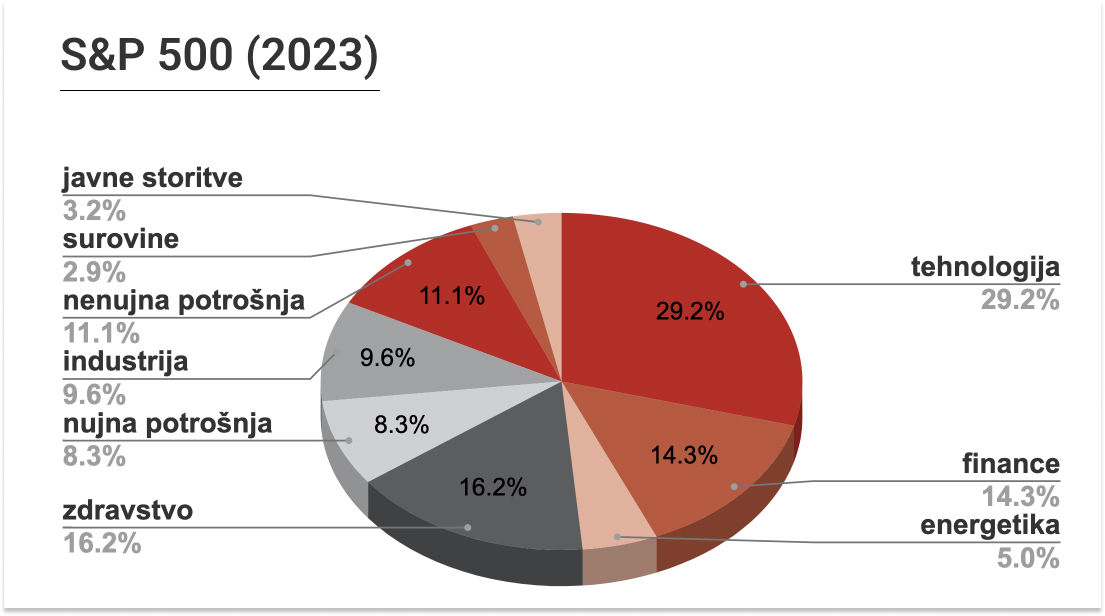

Indeks S&P 500, znan tudi kot Standard & Poor’s 500 (po imenu ameriške agencije za bonitetno ocenjevanje), je indeks, ki sledi gibanju delnic 500 izmed največjih ameriških podjetij, ki kotirajo na borzah v ZDA. Vključuje predstavnike različnih sektorjev in je zasnovan tako, da ponazarja uspešnost celotnega ameriškega delniškega trga. Člani indeksa namreč skupaj predstavljajo velik del tržne kapitalizacije ameriškega delniškega trga. Indeks S&P 500 torej za razliko od denimo indeksa Nasdaq, ki sledi uspešnosti tehnološkega sektorja, predstavlja podjetja iz različnih panog kot so finance, zdravstvo, energetika, nujna potrošnja, tehnologija itd.

Indeks so pri Standard & Poor’s leta 1957 ustanovili s ciljem zagotavljanja reprezentativnega pregleda največjih ameriških podjetij, ki kotirajo na borzi, in vpogleda v celotno ameriško gospodarstvo. Ker je ameriški borzni trgi največji in najbolj vpliven na globalni ravni, je S&P 500 sčasoma postal eden najbolj prepoznavnih in pomembnih finančnih indeksov na svetu ter široko sprejet referenčni indeks za merjenje uspešnosti celotnega trga, primerjavo naložb in ocenjevanje uspešnosti portfeljev.

Zelo pogosto zasledimo zmotno mišljenje, da indeks obsega strogo in zgolj 500 največjih ameriških podjetij. Za uvrstitev v S&P 500 mora podjetje namreč izpolnjevati več pogojev:

- Tržna kapitalizacija: Podjetje mora imeti dovolj visoko tržno kapitalizacijo, ki se izračuna kot število delnic podjetja pomnoženo s trenutno tržno ceno delnice. Gre torej za skupno tržno vrednost podjetja, ki je osrednji pogoj za uvrstitev.

- Likvidnost: Delnice podjetja morajo imeti zadostno likvidnost na borzi, da omogočajo učinkovito trgovanje.

- Dobičkonosnost: Podjetje mora imeti pozitivno dobičkonosnost v zadnjih štirih četrtletjih.

- Lastništvo: večina delnic mora biti v lastništvu javnosti.

- Čas: Od prve javne ponudbe delnic mora preteči vsaj eno leto.

Spremembe v sestavi indeksa

Indeks S&P 500 je od ustanovitve doživel veliko sprememb in posodobitev. Najpomembnejši razlog za spremembe strukture indeksa je gospodarski razvoj in narava poslovanja podjetij. Podjetja, ki so nekoč spadala med največje, se lahko sčasoma soočijo s težavami ali izgubijo svoj vpliv na trgu. Po drugi strani pa se novoustanovljena in hitro rastoča podjetja lahko razvijejo v nove gospodarske gigante. Indeks S&P 500 redno prilagaja svojo sestavo na način, da čim bolje odraža trenutno strukturo in pomembnost podjetij na trgu.

Tehnološki velikani imajo največjo utež znotraj indeksa S&P 500

Pred na primer 30 leti (1993) so imele največjo utež v indeksu delnice iz sektorja nenujne potrošnje, zelo veliko utež so imela tudi podjetja iz industrijskega sektorja. Panoga informacijske tehnologije, ki ima danes daleč največjo utež v indeksu S&P 500, se je takrat šele začela razvijati, posledično je tehnologija predstavljala zgolj slabih 6 % tržne kapitalizacije indeksa.

Gospodarski razvoj je v 30 letih dodobra premešal razmerja med utežmi v indeksu. Sektor industrije, kamor spadajo podjetja, ki se ukvarjajo s proizvodnjo avtomobilov, strojev, opreme itd. je izgubil precejšen delež, prav tako tudi sektor nenujne potrošnje. Podjetja iz omenjenih dveh panog so v največji meri nadomestila podjetja iz panoge informacijske tehnologije, ki zdaj predstavlja že več kot četrtino tržne kapitalizacije indeksa. Primerjava uteži v indeksu skozi čas torej razkrije vpogled v katero smer se je razvijalo gospodarstvo v določenem obdobju. Zato nas ne čudi, da se je ob digitalizaciji v zadnjih desetletjih močno povečala vloga tehnoloških podjetij.

Kako investirati v podjetja indeksa S&P 500?

Povprečna letna donosnost indeksa S&P 500 od ustanovitve leta 1957 znaša 10,25 % (ob predpostavki, da se dividende v celoti reinvestirajo). Pri zagotavljanju pričakovane donosnosti igra zelo pomembno vlogo obrestno obrestni račun. To pomeni, da bi nominalna vrednost vložka v višini 100 ameriških dolarjev, ki je bil investiran v indeks v letu njegovega nastanka, do začetka leta 2023 narasla na kar 65.980,22 ameriških dolarjev. Seveda tukaj ne smemo pozabiti na učinek inflacije, zaradi katere je bila vrednost 100 USD leta 1957 neprimerljivo višja kot a danes. A vendar je kljub inflaciji povprečna letna donosnost indeksa znašala 6,37 %.

Zgornje številke pričajo o tem, da borze bogato nagrajujejo potrpežljive in disciplinirane vlagatelje. Zato si poglejmo nekaj načinov, kako lahko dobijo dobite svoj kos pogače in unovčite dolgoročno rast na borzah.

a) Neposredno vlaganje v posamezne delnice

Vlagatelji lahko s pomočjo borznega posrednika ali pa kar preko spletnih platform za nakup vrednostnih papirjev izberejo podjetja, v katera želijo investirati. Vendar pa lastnoročno upravljanje portfelja, ki bi kolikor toliko sledil gibanju indeksa S&P 500 od vlagatelja terja veliko znanja, sledenja dinamiki trga in nenehnega prilagajanja portfelja. Tak pristop je lahko primeren za izkušene vlagatelje, ki imajo dobro razumevanje finančnih trgov, posameznih podjetij in njihovega delovanja, vendar pa ne omogoča pa popolnega sledenja indeksu S&P 500.

b) ETF-ji (Exchange-Traded Funds)

ETF-ji, ki sledijo indeksu S&P 500, so med malimi vlagatelji zelo enostavna in priljubljena možnost za vlaganje v S&P 500. Ti finančni instrumenti se trgujejo na borzi, kar omogoča enostavno nakupovanje in prodajo delnic ETF-ja, podobno kot pri posameznih delnicah. ETF-ji temeljijo na posameznih delnicah, ki sestavljajo indeks, in poskušajo doseči podobno donosnost kot indeks. ETF-ji so primerna izbira za vlagatelje, ki želijo doseči izpostavljenost celotnemu indeksu z eno naložbo.

c) Vzajemni skladi

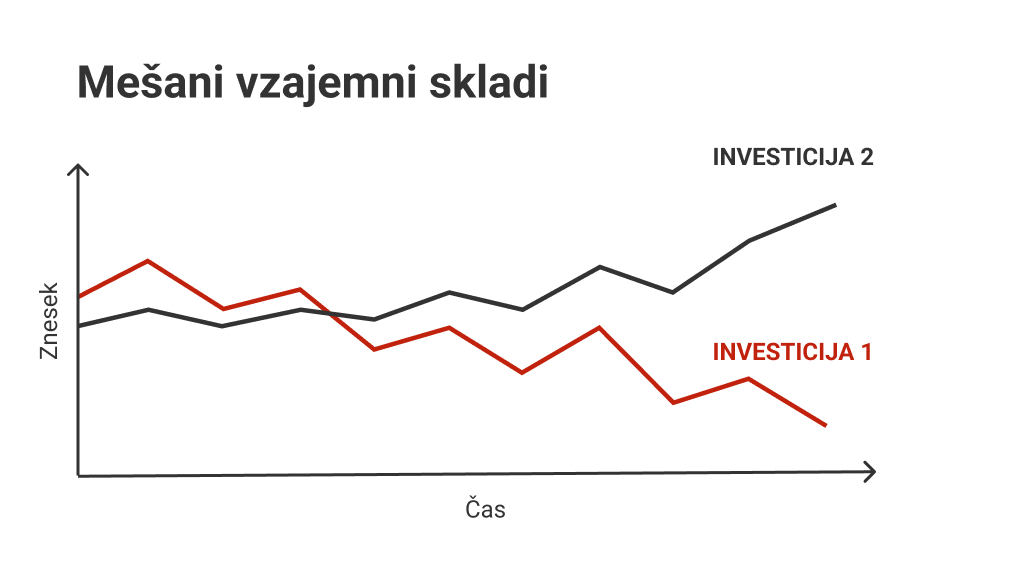

Tretja možnost so vzajemni skladi, znotraj katerih združena sredstva večjega števila vlagateljev upravljajo strokovnjaki, ki skladno z naložbeno politiko posameznega sklada sredstva investirajo v različne vrednostne papirje. Vzajemni skladi borznim indeksom ne sledijo strogo, temveč jim indeksi (na primer S&P 500) služijo kot primerjalni indeks oziroma referenca uspešnosti.

Če ima nek vzajemni sklad za primerjalni indeks S&P 500, bo ta sklad običajno (ne pa tudi nujno) sredstva pretežno investiral v podjetja, ki so del indeksa S&P 500, s ciljem preseči donosnost indeksa. Vzajemni skladi so najbolj primerna izbira za tiste, ki želijo naložbe prepustiti profesionalnim upravljavcem in imajo radi tradicionalen pristop k naložbam ter nimajo časa in znanja za lastno upravljanje portfelja. V podjetja, ki so del indeksa S&P 500, lahko investirate tudi prek vzajemnih skladov Generali Investments, eden izmed takih skladov je Generali Amerika.

Če želite podrobneje spoznati možnosti, kako izkoristiti donosnost indeksa S&P 500, se posvetujte z našimi strokovnimi svetovalci.

PRIJAVITE SE NA POSVET S SVETOVALCEM

FAQ (Najpogostejša vprašanja)

Kaj je indeks S&P 500 in kakšen je njegov namen?

Indeks S&P 500 je referenčni indeks, ki sledi gibanju 500 izmed največjih podjetij na ameriških borzah. Njegov namen je ponazarjati uspešnost ameriškega delniškega trga, uporablja se tudi za primerjavo uspešnosti naložb oziroma portfeljev.

Ali je vlaganje v indeks S&P 500 tvegano?

Kot pri vsakem naložbenem produktu obstajajo tveganja, vendar je indeks S&P 500 manj tvegan od nakupa posameznih delnic, saj so sredstva razpršena med veliko število podjetij znotraj indeksa. Več o tveganjih in pričakovanih donosih lahko iz prve roke izveste na brezplačnem prvem posvetu s finančnimi svetovalci.

PRIJAVITE SE NA POSVET S SVETOVALCEM

Ali lahko pričakujem stalno rast investicije v indeks S&P 500?

Čeprav povprečna nominalna letna donosnost indeksa S&P 500 od ustanovitve leta 1957 znaša 10,25 %, realna pa 6,37 %, je pomembno upoštevati, da vrednosti delnic in posledično indeksa vseskozi nihajo. Preberite več o nihajnih na trgu.

Kako lahko investiramo v podjetja, ki so del indeksa S&P 500?

Tri najbolj pogoste možnosti za investiranje v podjetja, ki so del indeksa S&P 500 so:

- neposredno vlaganje v posamezne delnice podjetij;

- vlaganje prek ETF-jev, ki sledijo indeksu S&P 500 ter

- vlaganje prek vzajemnih skladov, kjer strokovnjaki sredstva večjega števila vlagateljev investirajo v različne vrednostne papirje, vključno s podjetji iz indeksa S&P 500.