Mesečno poročilo za avgust 2020

Mesečno poročilo za avgust 2020

Naložbeni komentar – avgust 2020

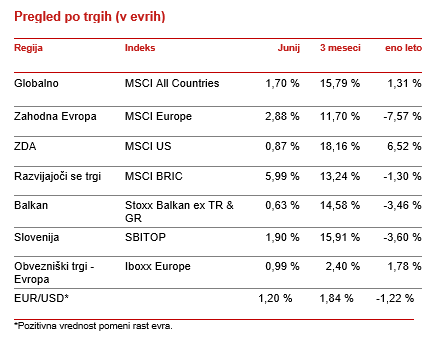

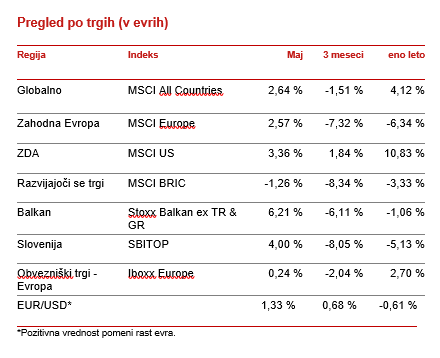

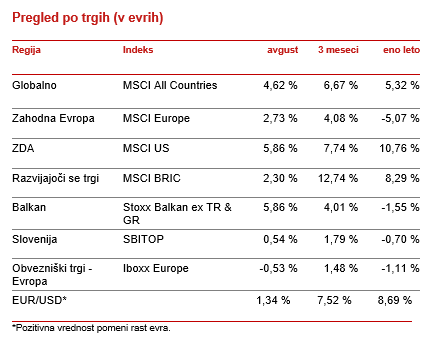

Na globalnih delniških trgih je bil mesec avgust zelo pozitiven, saj smo beležili rast tečajev praktično po celem svetu. Še posebej so prednjačile delnice največjih tehnoloških podjetij v Ameriki, poznane pod kratico FANG, ki so v mesecu pridobile dobrih 22 odstotkov. Tako je Nasdaq v zadnjem mesecu osvojil nov vrh pri 11775 točkah. Tako skokovito rast je težko opravičevati z znatnim izboljšanjem poslovanja podjetij, temveč v dojemanju vrednosti posameznega podjetja s strani zelo aktivnih malih vlagateljev, ki si verjetno niso znali najbolje razjasniti, kaj pomeni delitev delnic. Če namreč dobimo za eno staro delnico štiri nove, to še ne pomeni, da so nove sedaj bolj poceni. Omenjeno smo zasledili predvsem pri dveh najbolj vročih delnicah preteklega meseca, Applu in Tesli. Da pa se poletna romantika bliža koncu, pa napoveduje zviševanje indeksa strahu, ki nakazuje ohladitev.

Temu botruje tudi približevanje nekaterih »človeških« tveganj, kot so bližnje ameriške volitve in odpiranje drugih potencialnih žarišč, napetosti med Turčijo in članicami EU okoli potencialnega odkritja energetskih virov. Na drugi strani so bile objave makroekonomskih podatkov bolj ali manj skladne s pričakovanji. Izpostaviti moramo, da se je pozitivna ekonomska dinamika držav glede na anketne vprašalnike PMI bolj ali manj vrnila. So pa bile objave malo nižje od pričakovanj. Managerji vidijo, da so ukrepi stimulacije fiskalnih in monetarnih avtoritet zadostni. Vse več je upov o hitrejšem razvoju cepiva proti virusu Covid-19, kar je imelo pozitiven vpliv na farmacevtska podjetja.

Odvila se je najpomembnejša letna konferenca centralnih bankirjev, ki se tradicionalno dogaja v idiličnem letovišču Jackson Hole v Ameriki. Najpomembnejša je bila napoved o spremembi inflacijskega targetiranja, kjer bodo po novem ciljali povprečno inflacijo v času. Z drugimi besedami to pomeni, da bo obdobju nižje inflacije od cilja (v tem obdobju smo sedaj), sledilo obdobje višje inflacije, a centralna banka s tem ne bo imela večjih problemov. S tem se odprejo vrata še daljšemu obdobju večje denarne stimulacije. Zelo verjetno bo tudi Evropska Centralna Banka sledila omenjeni modifikaciji, kar bo vodilo v višjo inflacijo tudi v Evropi. Verjetno bo to tudi neka oblika »zdravila« za javne finance v naslednjih letih.

Na omenjeno novico o napovedi višje inflacije so se najslabše odzvale obveznice, ki so beležile padec v višini dobrega pol odstotka. Še posebej so bile pod pritiskom obveznice z dolgo ročnostjo. Vprašanje pa je, kako dolga bo ta korekcija, saj je zaradi vseh stimulacijskih ukrepov na trgu še vedno presežna likvidnost.

Na surovinskih trgih in trgih plemenitih kovin, smo beležili zelo miren mesec, saj sta tako zlato kot nafta ohranjala svojo vrednost. Je bilo pa bolj pestro na deviznih trgih, kjer je dolar po Jackson Holu izgubljal nasproti drugim valutam.

Avgust je že tradicionalno mesec, ko borzne družbe objavijo rezultate drugega kvartala. NLB je večino odpisov naredila letos že v obdobju januar – marec, tako da je drugo četrtletje po finančni plati v banki skorajda brez vpliva pandemije Covid-19. Tudi Krka je drugo četrtletje poslovala »normalno«, saj je vpliv pandemije, obratno kot pri NLB, na poslovanje družbe v prvem kvartalu vplival izredno pozitivno. Petrolu se v drugem kvartalu v bilanci uspeha pozna velika luknja, saj ob »lockdownu« črpalke niso bile obiskane. Zavarovalnica Triglav je poslovala nekoliko slabše kot lani.