Čakajoč na 2022

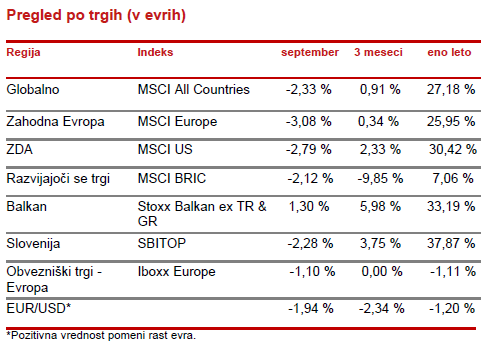

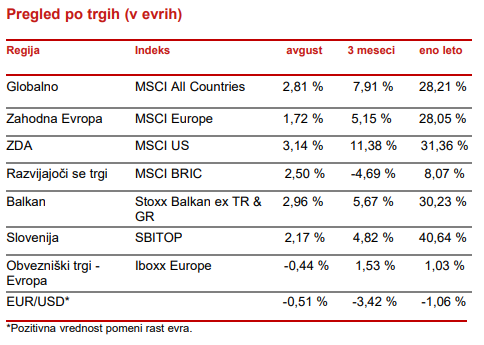

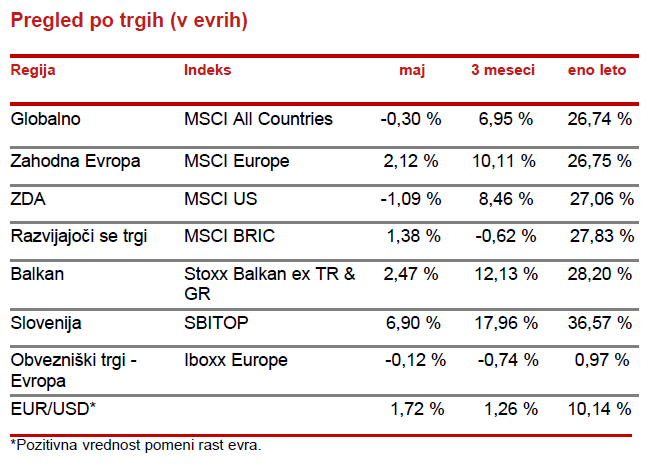

A preden se lotimo prihodnjega leta, velja pogledati, kaj je leto prineslo doslej. Donosi na razvitih trgih so presegli dvajset odstotkov. Razkorak med ZDA in Evropo je zopet precejšen, tudi na račun močne rasti dolarja, a vlagatelji so v povprečju lahko izredno zadovoljni. Na drugi strani so trgi v razvoju, ki še zmeraj prinašajo povprečni, šestodstotni donos. Problem so kitajske delnice, ki imajo največjo utež na trgih v razvoju in so zaradi vmešavanja partije ter nadzora podjetij povzročile velika nihanja in zmanjšanje zaupanja ter posledično skoraj desetodstotni upad.

Rast v letu 2021 je temeljila predvsem na še naprej zelo ohlapni denarni politiki in nizkih, večinoma negativnih obrestnih merah, ter izdatni pomoči držav vsem segmentom družbe zaradi boja s pandemijo. Pandemija ostaja ena glavnih tem tudi v letu 2022. Njen razvoj pa je zelo težko napovedati, saj spomladi skoraj nihče ni pričakoval novega, močnejšega, jesenskega vala v Evropi. Zato nepredvidljivost epidemije ostaja, a pričakujemo lahko spremembe pri denarni politiki. Fed že zmanjšuje dodajanje likvidnosti in po planu naj bi se to dodajanje zaključilo sredi 2022. Zaradi naraščajoče inflacije se krepijo pritiski po hitrejšem zmanjševanju likvidnosti in tudi dvigu obrestnih mer. V Evropi teh pritiskov skoraj nimamo, tudi nova nemška koalicija bo bolj naklonjena »zapravljanju«. A iz povedanega vidimo, da bo likvidnostno okolje nekoliko manj vzpodbudno za trge. Odprto ostaja vprašanje logistike in nabavnih verig. Podjetja pričakujejo zaostrene pogoje vsaj do sredine 2022, se pa krepijo napovedi, da bomo te težave reševali še leta. Poleg pomanjkanja določenih izdelkov se ti izzivi najpogosteje manifestirajo v obliki rastočih cen. Inflacija zato ostaja glavna odprta »uganka« za 2022. Zgodbo, da je prehodna, pa lahko sedaj mirno vržemo v smeti. Vprašanje je samo do kam lahko gre in na katerem povišanem nivoju bi se lahko ustalila v drugi polovici 2022. Precejšen del odgovora na to vprašanje bo dalo gibanje cen surovin in energije. Tudi tu se zdi, da Evropa z zavlačevanje certificiranja Severnega toka sama sebe strelja v koleno, a prav veliko ne zaostaja tudi ameriška administracija z »bizarnim« sproščanjem strateških rezerv, ki predstavljajo približno dvodnevno porabo ZDA. Prehiter prehod na zelene vire energije očitno terja svoj davek, a ta prehod se bo očitno, tudi v skladu s planom nove nemške koalicije le še pospešil, tako da energija ostaja ena izmed predpostavk, kjer ocene nihajo zelo močno. A zdi se, da se konsenz nagiba da bo težko ceneje.

Na koncu pridemo do vrednotenj, ki so gledano skozi zgodovinsko prizmo zelo visoka. Denar in obveznice ne ponujajo nobene alternative. Ta teden je negativen realni donos ameriških kratkih obveznic dosegel nov slavni rekord skoraj – 6 odstotkov. Gre za nominalen donos, ki mu odštejemo trenutno inflacijo. Se pravi, nekdo ki drži denar na računu, ki ne prinaša ničesar, izgublja skoraj 6 odstotkov, kolikor znaša inflacija. Tega nismo videli že od sredine sedemdesetih let. Zato delnice in nepremičnine ostajajo privlačne. Visoka vrednotenja so sicer bolj problem posameznih segmentov, predvsem tehnoloških delnic, zato se vmes med posameznimi panogami najdejo zanimive naložbe. A navadno imajo te precej manjšo stopnjo rasti kot tehnološke delnice. Zato ostaja glavno vprašanje vsakega investitorja tudi v 2022 razmerje med hitro rastočimi, a zelo dragimi, in počasneje rastočimi, a cenejšimi delnicami. Če bo Fed poleg zmanjšanja likvidnosti dvignil še obrestne mere, se zna tehtnica nagniti v prid zadnjih. Razpršitev ostaja zato edina izbira v tem gospodarskem okolju, kjer se zdi, da stara pamet in izkušnje ne veljajo več. A ne pozabite, trg je lahko iracionalen dlje časa kot mi solventni. Posvetujte se s svojim finančnim svetovalcem. Zaupajmo finančnim strokovnjakom!