Mesečno poročilo za april 2021

Mesečno poročilo za april 2021

Naložbeni komentar – april 2021

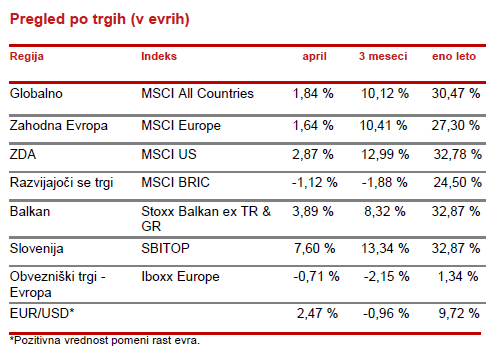

Globalni delniški trgi so v aprilu nadaljevali z rastjo, že tretji mesec zapored. Ekonomski podatki, objave poslovanja podjetij za prvo četrtletje in zagotovila ECB ter FED o nadaljnji podpori monetarne politike ter spodbudni podatki o cepljenju v najpomembnejših ekonomijah sveta so nudila dodatno spodbudo za rast delniških indeksov.

Mesec april je tradicionalno v znamenju objav rezultatov poslovanja družb za 1. četrtletje. Poročala je več kot polovica družb, ki so vključene v ameriški indeks S&P 500, podobna slika velja tudi za evropski indeks Stoxx 600. Kar 87 % družb v ZDA in 70 % v Evropi, ki so poročala, je preseglo pričakovanja analitikov. Izstopajo predvsem sektor financ, IT sektor in sektor diskrecijske porabe.

Makroekonomski podatki o gospodarski rasti v ZDA so zelo spodbudni, z rastjo 6,4 % na letni ravni. Medtem je evroobmočje beležilo upad 1,8 % glede na enako obdobje lani. Evro območje je tako v tehnični recesiji (dve zaporedni negativni četrtletji). V najpomembnejši ekonomiji evroobmočja, Nemčiji, so beležili upad 3,3% glede na enako obdobje lani, na kvartalni ravni upad 1,7 % kot posledica ukrepov zajezitve širjenja novega virusa v začetku leta.

Proizvodni indeks PMI v evroobmočju je 62,9, kar je najvišje po letu 1997, ko so začeli izračunavati indeks in nakazuje na močno ekspanzijo v proizvodnem sektorju. Prav tako je tudi storitveni indeks PMI najvišje po osmih mesecih na 50,3 in nakazuje na rahlo rast tudi v storitvenem sektorju.

Kitajska ekonomija je v prvem četrtletju porasla za 0,6 % glede na enako obdobje lani z bolj uravnoteženo razdelitvijo med sektorji. V prihodnje naj bi bila domača potrošnja glavno gonilo rasti, saj bodo fiskalni in monetarni ukrepi postali bolj uravnoteženi v svoji politiki podpore gospodarstvu. To lahko privede do upočasnitve naložb v infrastrukturo in financiranje lokalnih uprav.

Zdravstvena kriza covid-19 v Indiji se je aprila tragično poslabšala in poudarila potrebo po hitrem širjenju cepljenja v nastajajoči svet. Pritisk na zdravstveno infrastrukturo se je okrepil in razmerja smrtnih primerov so se od sredine februarja več kot podvojila. Medtem so v ZDA in VB cepili 44 % oz. 55 % populacije z vsaj enim odmerkom, kar omogoča začetek trajnega odpiranja njihovega gospodarstva. V Evropi je po slabem začetku cepljenja le prišlo do znatnega pospeška cepljenja in se tako dnevno v evroobmočju cepi med 0,6 % in 0,8 % prebivalstva.

Na strani monetarne politike ni bilo nobenih presenečenj s strani centralnih bank. ECB je ohranila obrestno mero nespremenjeno in potrdila nadaljevanje odkupov vrednostnih papirjev po programih PEPP in APP. Glavnice zapadlih vrednostnih papirjev, kupljenih v programih PEPP se bodo ponovno investirale vsaj do konca leta 2023, medtem ko po programu APP za daljše časovno obdobje. Tudi FED je potrdil, da monetarna politika ostaja nespremenjena.

Evro se je v aprilu krepil proti ameriškemu dolarju, kljub temu, da ZDA okrevajo in odpirajo gospodarstvo hitreje kot Evropa, ampak kot posledice pričakovane višje inflacije v ZDA.