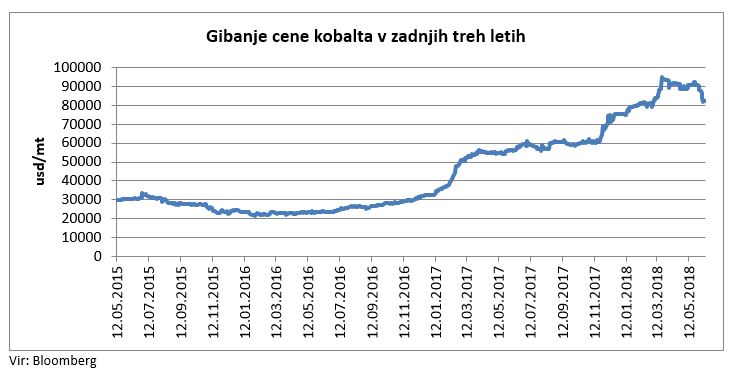

Zlata doba kobalta

Pri proizvodnji litij-ionskih baterij trenutno ne poznamo elementa, ki bi bolj povečal energijsko gostoto kot nikelj, ki pa ga najbolje »stabilizira« ravno kobalt. S časom se bo zagotovo tudi to spremenilo, a kot kaže zdaj, znanstvenikom vsaj še nekaj desetletij ne bo uspelo izumiti boljšega recepta, kar pomeni, da se začenja med proizvajalci baterij prava mala bitka za (nemoteno) dobavo kobalta, ki izmed obeh navedenih elementov velja za bolj »redkega« (kobalt je po tem kriteriju še vedno zelo daleč od zlata ali platine). Smer, kako bi lahko v prihodnje izgledala dolgoročna pogodba o dobavi kobalta, bi nam lahko pokazala nedavno sklenjena terminska pogodba za dobavo kobalta, podpisana med brazilskim rudarskim gigantom Vale in kanadskima podjetjema Wheaton Precious Metals in Cobalt 27 Capital. Vale bo v zameno za (skoraj) ekskluzivno dobavo kobalta od januarja 2021 naprej od navedenih podjetij letos prejel 690 milijonov ameriških dolarjev. Večina sredstev bo namenjena širitvi rudarskega kompleksa v kanadskem Voisey’s Bayu, kjer je Valetov obrat za proizvodnjo niklja (spomnimo, kobalt je stranski proizvod pri pridobivanju niklja). Tovrstni terminski posel bi lahko postal šablona za preostale tržne udeležence. Že dlje časa je jasno, da avtomobilski giganti kot so BMW, Tesla in Volkswagen, aktivno raziskujejo podobne scenarije, s katerimi bi si, prvič, zagotovili dolgoročno oskrbo in, drugič, iz dobavne verige izključili posrednike ter tako znižali nabavne stroške.