Aktualno

Mesečno poročilo za avgust 2021

Družba Generali Investments je na svoji spletni strani objavila redno mesečno poročilo Generali Krovnega sklada za avgust 2021. Dodali so mu tudi skupen naložbeni komentar, ki so ga pripravili upravitelji.

Mesečno poročilo za avgust 2021

Naložbeni komentar – avgust 2021

Globalni delniški trgi so tudi avgusta nadaljevali z rastjo, čeprav se pandemija nadaljuje in grozi z jesenskimi omejitvami javnega življenja. Srečanje centralnih bankirjev v Jackson Holu v ZDA ni prineslo pretresov, spreminja pa geopolitično podobo sveta neurejen umik ZDA iz Afganistana.

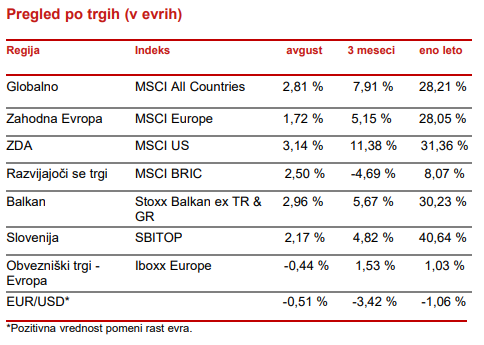

Globalni indeks je avgusta zabeležil 2,8 % rast. Izstopale so ZDA z 3,1 % rastjo, medtem ko je Evropa nekoliko zaostala s 1,7 % rastjo. Rezultati poslovanja podjetij za 2. četrtletje so bili odlični, a previdne napovedi za nepredvidljivo jesen so v prvem delu avgusta ohladile vlagatelje. Komunikacija po sestanku centralnih bank, kjer je FED sporočil da dviga obrestnih mer še ne bo prav kmalu, je okrepila zanimanje za tehnološka podjetja in delnice na splošno. Evropa je kljub odličnim rezultatom zadnje tedne nekoliko zadržana, saj nemške volitve prinašajo negotovost o bodoči sestavi koalicije in s tem o glavnih usmeritvah za ekonomijo. Neznanko predstavljajo »Zeleni«, ki lahko temeljito spremenijo dinamiko v gospodarstvu. V panožnem pogledu so avgusta zopet izstopale tehnološke delnice, glavne uteži tako v panogi IT kot tudi v komunikaciji ter panogi oskrbe in financ. Finance še naprej privlačijo vlagatelje, ker so vrednotenja nizka, poslovanje v 2. četrtletju je bilo odlično, izplačila dividend se sproščajo. Oskrba pa pridobiva zaradi rasti cen elektrike in plina na borzah, pa tudi zaradi rasti cen kuponov CO2 na evropskih borzah. Zaostala sta sektorja materialov in energije, ki sta edina zabeležila rahel padec v avgustu. Delno lahko razloge iščemo v konsolidaciji po močni rasti in izplačilih dividend v preteklem obdobju, so pa tudi kitajske oblasti aktivno nastopile v boju z močno in včasih špekulativno rastjo cen surovin.

Na trgih v razvoju je rast znašala 2,5 %, a ta številka zamegli velike razlike med posameznimi trgi. Kitajske oblasti so nadaljevale z močnim omejevanjem tehnoloških podjetij in uvajanjem novih pravil, ki bodo omejili pravico monetizacije osebnih podatkov in monopolno obnašanje nekaterih IT podjetij. Na drugi strani vse to »vmešavanje« plaši vlagatelje, ki so postali zadržani in čakajo, da se pravila ustalijo in poslovni modeli skristalizirajo. Ta negotovost je prinesla skoraj 3,7 % upad kitajskih delnic, medtem, ko so indijske, ruske in brazilske delnice zrastle od 5,6 % do 8,1 %. Vlagatelji so selili sredstva iz kitajskih delnic v ostale trge v razvoju, kar je prineslo močno rast ostalih trgov v primerjavi s kitajskim. Ker se bo očitno spreminjanje pravil na Kitajskem nadaljevalo, lahko pričakujemo, da se bo pritisk na kitajske delnice nadaljeval. Tudi slabo koordiniran umik ZDA iz Afganistana ter krepitev Kitajske tako v regiji kot tudi globalno kaže, da se bodo napetosti med obema svetovnima silama nadaljevale in ZDA z večjo ekonomsko močjo bodo še naprej poizkušale omejevati kitajska tehnološka podjetja, ki se sedaj borijo na dveh frontah. Položaj vlagatelji vidijo kot tvegan, kar jih drži pasivne.

Regionalni trgi so avgusta nadaljevali z rastjo, saj so rezultati poslovanja zelo dobri, dividendni donosi pa še naprej visoki. Denar se počasi preliva iz bančnih vlog tudi na delniški trg in posledično lahko v prihajajočih tednih pričakujemo povečano zanimanje za delnice iz regije.

Surovinski trgi so se avgusta še nekoliko znižali, a povpraševanje po surovinah in materialih, tudi zaradi inflacije, ki je višja od pričakovanj, ostaja močno, tako da močna korekcija ni pričakovana. Nasprotno, ukrepi držav za okrevanje po pandemiji in razni stimulativni ukrepi ter prehod na zeleno bodo povpraševanje po materialih v prihodnjih mesecih in letih okrepili.

Obvezniški trgi so avgusta relativno stagnirali oziroma malenkost izgubili, saj so se pričakovanja glede dviga obrestnih mer in zmanjšanja likvidnosti spreminjala iz dneva v dan, a hitrega dviga obrestnih mer po zadnji komunikaciji FED-a ni pričakovati. Ameriška 10- letna državna obveznica ostaja v relativno ozkem pasu okoli 1,27 % donosa, podobna nemška pa na nivoju -0,44 %. Popravljeni za inflacijo so vsi ti donosi močno negativni in spodbujajo vlagatelje, da selijo sredstva v nepremičnine in delnice. Tudi dolar v primerjavi z evrom ostaja v relativno ozkem pasu okoli 1,18 dolarja za evro.